Cesja wierzytelności – jak ona przebiega w Monevii?

W faktoringu cesja wierzytelności jest podstawą realizowanych transakcji pomiędzy faktorem, a faktorantem (czyli przedsiębiorcą, który korzysta z tego typu finansowania).

Cesja wierzytelności to przelew przez wierzyciela własności wierzytelności na rzecz innej osoby (tj. wierzyciela wtórnego). Na przykładzie faktoringu: wystawca faktury (wierzyciel pierwotny wierzytelności) zbywa na rzecz faktora (wierzyciela wtórnego) swoją wierzytelność, wynikającą z faktury. W tym momencie to faktor staje się „właścicielem” faktury i to on będzie oczekiwał od dłużnika (płatnika faktury) zapłaty na swoje konto tejże wierzytelności. Cały proces odzyskiwania należności stoi po stronie faktora. W przypadku braku zapłaty ze strony dłużnika, faktor podejmuje odpowiednie kroki zaradcze – np. kieruje sprawę do sądu, kompensuje stratę z ubezpieczenia lub też (w przypadku faktoringu z regresem) odstępuje od umowy cesji i wraca po swoją należność do wierzyciela pierwotnego.

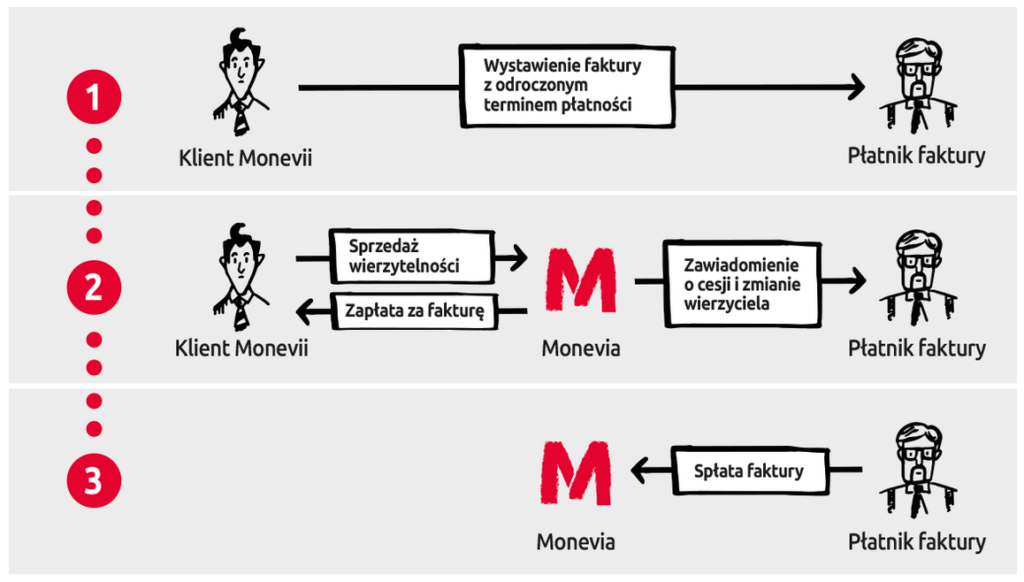

Jak przebiega cesja wierzytelności w Monevii?

Transakcja cesji wierzytelności w Monevii jest bardzo prosta:

- klient rejestruje się na Platformie Monevia – wszystkie procesy przebiegają online, stąd rejestracja w systemie Internetowym jest niezbędna (taka współpraca to przede wszystkim oszczędność czasu i pieniędzy, formalności zostały ograniczone do niezbędnego minimum, a klienci mają pełną swoboda działania).

- klient załącza fakturę, którą wystawił z odroczonym terminem płatności i generuje umowę przelewu wierzytelności – każda faktura to oddzielna cesja wierzytelności. Dzięki temu klienci wiedzą ile dokładnie dostaną środków, a także mogą dobierać sobie ile i jakiej wartości faktury finansować w przyszłości (Platforma Monevia daje klientom całkowitą elastyczność w podejmowaniu decyzji – „korzystam kiedy chcę”).

- Monevia akceptuje transakcję i przelewa środki za zakupioną fakturę na konto klienta – przelew środków (dzięki systemowi tzw. szybkich przelewów) trwa zaledwie kilka minut, z pominięciem sesji w bankach.

Sprzedaż faktury do Monevii wiąże się z wygenerowaniem umowy przelewu wierzytelności, która z kolei stanowi istotę cesji. Choć prawnie nie jest wymagane, by była ona w formie pisemnej, to jednak taki sposób utrwalenia warunków jasno określa wszystkie szczegóły związane z transakcją i zabezpiecza interesy obu stron.

Umowa przelewu wierzytelności w Monevii to tylko 1 strona formatu A4! Dbamy nie tylko o minimum formalności, ale i ekologię. Umowa zawiera najistotniejsze informacje i warunki współpracy, bez zbędnych opisów, czyli:

- strony umowy – tzn. dane identyfikujące kto jest faktorem, a kto faktorantem oraz kim w tym procesie jest dłużnik,

- przedmiot i warunki cesji – czyli co jest przedmiotem cesji oraz w którym momencie i na jakich warunkach następuje przelew ceny za sprzedaną wierzytelność (Monevia przelewa zawsze 100% wartości faktury brutto pomniejszoną o prowizję, która jest stała i znana klientom od początku),

- oświadczenia stron – faktora oraz faktoranta, co zabezpiecza interesy obu partnerów. Dzięki temu wiadomo jak postępować w przypadku, gdy jedna ze stron nie dotrzyma warunków umowy,

- warunki odstąpienia od umowy – w przypadku Monevii mamy do czynienia z faktoringiem jawnym, tzn. że przy każdej cesji wierzytelności dłużnik jest powiadamiany o zmianie wierzyciela. Podstawą do tego jest zawiadomienie wysyłane mailem lub tradycyjnie pocztą oraz każdorazowo potwierdzane telefonicznie.

Czy cesja wierzytelności wpłynie na relacje z kontrahentem?

Cesję wierzytelności można przeprowadzać bez obaw o utratę dobrych relacji w biznesie. Jest to umowa pomiędzy przedsiębiorcą, a faktorem. Nie wpływa na warunki współpracy z kontrahentem (płatnikiem faktur). Wręcz przeciwnie – pozwala przedsiębiorcy dalej utrzymywać odroczone terminy płatności i wzmacniać pozytywną współpracę. Dla płatnika faktur najważniejsze jest, by przelew zrealizować na właściwe konto – do czego służy tzw. zawiadomienie o cesji, wysyłane przez faktora. Faktor nie ingeruje w relacje B2B swoich klientów. Jest dla nich dodatkowym źródłem finansowania, z którego mogą skorzystać w dowolnym momencie.

Pozytywne relacje w biznesie są kluczowe, by utrwalać swoją pozycję konkurencyjną. Często jednak przedsiębiorcy boją się, że fakt korzystania z dodatkowego finansowania może świadczyć o tym, że mają problemy finansowe. Tymczasem cesja wierzytelności oznacza przede wszystkim odpowiedzialność biznesową i dbanie o zachowanie własnej płynności finansowej. Nic bowiem gorszego we współpracy, niż niepewność czy należność zostanie uregulowana w terminie. W relacjach B2B korzystanie z cesji wierzytelności wręcz potwierdza rzetelność partnera biznesowego.

Co w przypadku, gdy kontrahent nie wyraża zgody na cesję wierzytelności?

Polskie prawo nie wymaga, by pytać kontrahenta o zgodę na cesję wierzytelności. Wystarczy jedynie go poinformować o tym fakcie, by płatność została zrealizowana na właściwe konto. Często natomiast zdarza się, że kontrahenci (zwłaszcza posiadający przewagę konkurencyjną) wymuszają pewne zapisy w umowach współpracy i zakazują cesji wierzytelności. Tym samym przedsiębiorca nie ma możliwości sfinansowania faktury szybciej niż data płatności, a jego środki są zamrożone na długi czas. Jego sytuacja staje się dość skomplikowana, bo z jednej strony zależy mu na dobrych relacjach i długofalowej współpracy, z drugiej zaś – zaczynają pojawiać się u niego zatory płatnicze (sam nie ma środków na pokrycie własnych zobowiązań o czasie). Jak radzić sobie w takich sytuacjach?

Z pomocą przychodzi faktor, który pomaga uzyskać taką zgodę. W Polsce zakaz cesji jest często stosowany przez duże przedsiębiorstwa wobec mniejszych, słabszych kontrahentów. Duże spółki stosują to rozwiązanie, gdy nie chcą być zaskakiwane zmianą wierzyciela, który mógłby np. okazać się podmiotem równie silnym, jak oni sami, a co za tym idzie – mógłby wywierać presję na terminowe płatności zobowiązań. Monevia ma doświadczenie w pozyskiwaniu zgód na cesję wierzytelności nawet od „dużych graczy”, bez wpływu na ich relacje z klientami.

Wszystko w JEDNEJ opłacie

100% faktury brutto wypłacane